Weconomy | 경제의 창

적립금 90% 원금보장형 안전 운용

1.01% 그친 작년 수익률에 실망

DC형 전환해 직접투자 해볼까?

연 5% 이상 수익 자신 있을때만!

성과급 비중 큰 직장은 DC형

장기근속형 직장선 DB형 좋지만

금융사 수익률 수수료율 이외에

임금상승, 임금피크제 등도 고려해야

투자원금을 굴려 해마다 연간 1~2% 수익률을 낸다면 원금을 두 배로 불리는 데 얼마나 걸릴까?

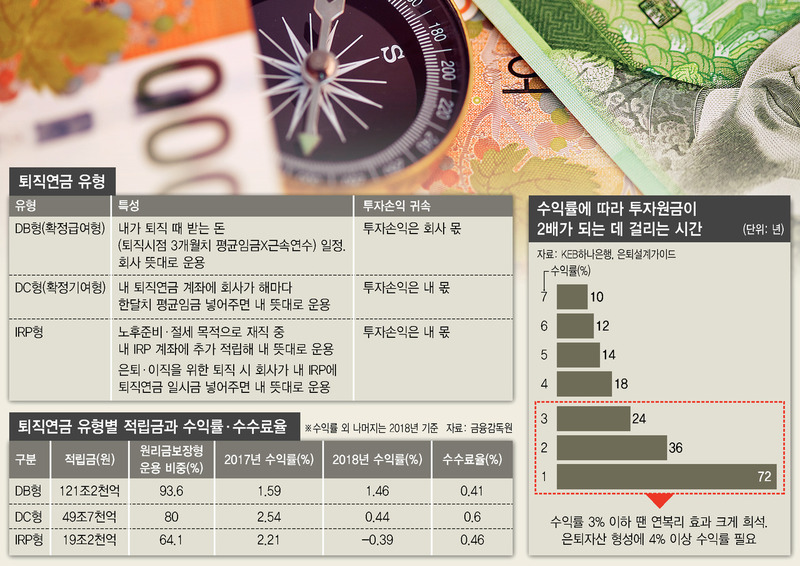

복리효과를 더한다고 해도 연간 1% 수익률을 낼 경우 자그마치 72년이 걸리고, 2% 수익률을 낸다면 36년이 소요된다. 이 정도 수익률로는 개인의 생애주기나 물가상승률을 고려할 때 의미있는 노후자산 형성이 쉽지 않다. 하지만 연 수익률이 3%로 올라서면 소요 시간은 24년, 4%에선 18년, 6%에선 12년 등으로 급격하게 짧아진다. 금융권이 적어도 연 3%대를 웃도는 수익률을 내야 의미있는 노후자산 관리가 된다고 평가하는 이유다. 국내 퇴직연금 적립금 190조원은 지난해 금융권 수수료율이 0.47%인데 수익률이 1.01%에 그쳤다. 금융회사의 ‘앉아서 수수료 장사 논란’이 격화하고 정부와 정치권에서 운용제도 개편 논의가 급물살을 타게 된 배경이다.

퇴직연금의 낮은 수익률은 글로벌 저금리 추세가 굳어진데다 적립금을 정기예금 같은 원금보장형 상품에 넣는 방식으로 운용한 비중이 지나치게 컸던 탓이다. 실제 190조원의 적립금 가운데 원리금보장 형태인 예·적금 등에 넣어 운용한 비중은 171조7천억원으로, 90%에 이르렀다. 반면 펀드 같은 실적배당형 상품에 투자한 비중은 18조3천억원으로 10%에 그쳤다.

그렇다면 이런 돈을 원금보장형 대신에 공격적인 투자로 굴리는 게 직원들에게 꼭 좋은 것일까. 사실 퇴직연금은 어떤 직장에서 어떤 형태의 급여체계로 일하냐에 따라 유리한 선택지가 크게 달라질 수 있다. 일단 퇴직연금은 확정급여형(DB형), 확정기여형(DC형), 개인퇴직연금계좌(IRP형)로 나뉜다. 이는 퇴직금 정산이 이뤄지는 시점은 물론 투자운용 책임과 손익이 누구에게 귀속되느냐에 큰 차이가 있다.

확정급여형은 법정 퇴직금처럼 퇴직 당시 최종 석달치 평균임금에 근속연수를 곱해서 퇴직급여를 산정한 뒤 회사를 나갈 때 개인퇴직연금계좌에 넣어주는 방식이다. 회사가 직원에게 줄 퇴직금을 추계해 금융회사에 일정부분 적립해 놓기는 하지만, 이 돈을 잘 굴리든 못 굴리든 회사 몫이다. 지금까지 퇴직연금 도입은 디비형이 압도적으로 많고, 이 회사들은 퇴직금 손실에 부담을 느껴서 원금보장형 상품에 돈을 넣는 경향이 강했다. 반면 확정기여형은 회사가 매년 내 평균임금 한달치를 내 퇴직급여 계좌에 넣어주면, 내가 알아서 굴리고 손익이 나에게 귀속된다.

언뜻 회사가 수익률 높은 투자운용에 적극적이지 않으니 내가 돈을 잘 굴려서 공격적인 투자를 하는 게 낫지 않나 생각할 수 있지만, 현실은 다르다. 실제론 호봉제 장기근속형이냐, 이직이 잦고 성과급여가 큰 직장 유형이냐에 따라 유불리가 상당히 달라진다. 만약 한 회사에서 20~30년 장기근무를 할 경우 물가상승에 따른 임금 상승이 매년 있기 마련이고, 여기에 호봉승급과 승진에 따른 임금 상승도 있다. 케이비(KB)국민은행 연금사업부 관계자는 “장기근속형 직장에선 노사합의에 따른 임금인상률이 2~3%라면 호봉승급 등을 포함해 실질 임금상승률은 연 4~5% 남짓 된다”며 “해마다 퇴직금을 한달치씩 정산해 직원 퇴직급여 계좌에 넣어주는 디시형과 달리 디비형은 퇴직할 시점에 퇴직금을 산정하니 투자수익률을 빼도 무위험수익률이 연 4~5% 남짓 되는 셈”이라고 말했다. 이 관계자는 “디시형으로 내가 직접 돈을 굴려서 연 5% 이상의 투자수익률을 낼 자신이 없다면 실질 임금상승률 만큼의 무위험 수익률이 보장되는 디비형에 남아 있는 게 유리할 수 있다”고 덧붙였다.

하지만 공공기관 등 장기근속형 직장이 아니라 이직이 잦고 성과급 비중이 큰 회사에 재직 중이라면 얘기가 달라진다. 케이이비(KEB)하나은행 연금사업본부 관계자는 “게임회사 게임개발자의 경우 이직도 잦고 성과급 비중도 큰데, 이런 경우 퇴직금을 계산할 시점에 맞춰서 성과급을 많이 받으리란 보장이 없다”며 “이런 경우 연봉을 많이 받은 해에 퇴직금을 정산해서 퇴직급여 계좌에 쌓는 디시형을 택하면 퇴직금 규모가 되레 커진다”고 말했다.

이는 퇴직연금에서 최대한 실속을 차리려면 퇴직연금 사업자인 금융회사가 올려주는 투자수익률과 수수료율만 고려 대상이 되는 게 아니란 얘기다. 장기근속 여부와 임금상승률, 성과급 비중, 임금피크제 도입 여부, 향후 절세효과 등에 따라 금융회사가 퇴직연금 관리 전략을 개인 맞춤형으로 제시할 수 있어야 한다.

특히 ‘평생직장’ 개념이 사라지고 이직률이 높아지면서 퇴직연금은 디비형 등에서 벗어나 아이아르피 등의 적립금 비중이 커지며 개인화하는 추세다. 퇴직연금을 도입한 경우 퇴직 시점에 회사는 반드시 개인의 아이아르피 계좌로 퇴직급여를 넣어주게 돼 있다. 이직 뒤 새 직장에선 그 직장 제도에 따라 새로운 퇴직연금 적립이 시작되겠지만, 기존 퇴직급여는 일시금으로 찾아 쓰지 않는 한 아이아르피 계좌에서 55살 이후 연금수령 시기까지 계속 투자운용되게 된다. 또 연간 700만원 적립 한도에서 13.2~16.5%의 세액공제율(연 92만5천~115만5천원)을 고려해 아이아르피 계좌에 추가로 돈을 넣을 수도 있으니, 절세용 아이아르피 계좌도 늘어날 수밖에 없다.

신한은행 퇴직연금사업부 관계자는 “아직은 디비형 퇴직연금 시장이 압도적이지만 디비형 시장이 연간 8~9% 성장한다면, 아이아르피형 시장은 연간 20%씩 성장한다”며 “개개인의 투자수익률에 대한 관심이 높아진 만큼 중위험 투자상품에 대한 적극적 마케팅도 필요하고, 연금 사후관리에 대한 개개인 욕구도 증가하고 있으니 수수료율 인하경쟁에 매몰될 게 아니라 퇴직연금을 기반으로 한 은퇴설계 관리의 질을 높이는 게 필요한 시점이라고 본다”고 말했다.

정세라 기자 seraj@hani.co.kr

◎ Weconomy 홈페이지 바로가기: http://www.hani.co.kr/arti/economy◎ Weconomy 페이스북 바로가기: https://www.facebook.com/econohani

기사공유하기